Un cambio de época en el que podemos ser protagonistas.

Hemos asistido a dos años catastróficos para millones de personas, y en los que la vida cambió radicalmente para muchos seres humanos alrededor del mundo. Es indudable que, en este complejo escenario, el sector dental también se ha visto afectado y está transformándose.

Cómo empezó 2020

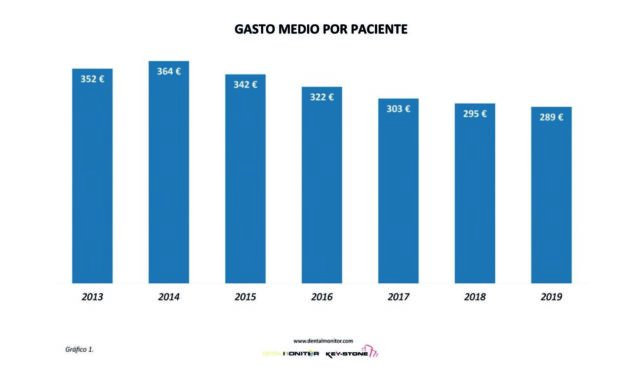

Arrancamos el año 2020 escribiendo en las páginas de Gaceta Dental acerca del cambio estructural que estaba viviendo el sector odontológico en España, con una lenta, pero implacable, caída del gasto medio por paciente para los tratamientos dentales.

Este fenómeno quedaba recogido en la Encuesta Nacional de Salud y sobre Presupuestos Familiares del Instituto Nacional de Estadística (INE) y en las consiguientes elaboraciones realizadas por Key-Stone para estimar la demanda total en valor y número de pacientes.

Por tanto, partiremos en ese artículo retomando la cuestión que alude al fenómeno de reducción del «ticket medio», pues resulta central para un análisis exhaustivo sobre la evolución del sector en la última década, antes de que la pandemia cambiase de forma traumática las dinámicas de la demanda y de la oferta de prestaciones odontológicas.

Como puede observarse en el Gráfico 1, el gasto medio por paciente pasó de 364 € en 2014, un año marcado por la gran recuperación del sector dental tras la «Gran Recesión», a tan solo 289 € en 2019. En este último periodo la caída fue de un 21%, un dato que podría descender al -24% si se actualiza la tendencia considerando la inflación neta.

Considero pertinente recordar que en la construcción del gasto medio influyen, de forma considerable, la presencia de los seguros dentales y las visitas destinadas a simples revisiones. Según el estudio realizado por Key-Stone en 2021, este último tipo de consultas alcanzan al 34% de la población adulta que, en la mayoría de los casos, declara no haber gastado nada o, si acaso, cantidades mínimas y prácticamente simbólicas.

ANTES DE LA PANDEMIA YA SE APUNTABA A UNA DISMINUCIÓN DEL GASTO ODONTOLÓGICO, CON UN AUMENTO DEL NÚMERO DE PRESTACIONES DE VALOR REDUCIDO

Ya a finales de 2019, aunque también previamente, había señalado la disminución del gasto odontológico, pues es una cuestión fundamental para el sector y para la organización del modelo de negocio de las clínicas dentales, que observan un fuerte aumento en el número de prestaciones de valor reducido. Claramente, este fenómeno afecta al margen y a la organización, que necesita una gestión mucho más orientada a la eficiencia económica y de procesos.

Reflexionando sobre este tema en las páginas de Gaceta Dental, había especificado que teníamos, y seguimos teniendo, tres factores que explican este fenómeno de reducción del «ticket medio» por paciente:

– El sistema de seguros y mutuas reduce el gasto de una parte de las familias, o al menos en determinadas prestaciones, y contribuye a reducir el valor total de los ingresos de las clínicas dentales.

– La presencia de clínicas y cadenas low cost, aunque podría reducirse con la desaparición de algunas de ellas muy importantes entre 2018 y 2020, ha provocado una cierta deflación en los precios medios de las prestaciones odontológicas. Este proceso responde a factores que comúnmente denominamos como «hipercompetencia».

Se ha consolidado la prevención y han aumentado las visitas de revisión, reduciéndose, como consecuencia, las rehabilitaciones más complejas y costosas. Quizá, este sí, es el factor más relevante, pues, como también demuestran los datos del INE, la tasa de población que acude al dentista sigue aumentando.

Por supuesto, todos estos factores se han alterado con la llegada de la pandemia, ya que, a partir del mes de marzo de 2020, hemos asistido a algo que nunca habríamos podido ni imaginar: un bloqueo total de la mayoría de las actividades económicas y sociales, con un fuerte impacto también en el sector dental.

Las seis fases de recuperación

Además, sin dejar de considerar este anómalo periodo marcado por la pandemia que estableció diferentes fases durante 2020, he tenido la posibilidad de elaborar diferentes reflexiones a partir de varios artículos publicados en Gaceta Dental, especialmente el del mes de mayo de 2021.

No obstante, querría retomar nuevamente algunos conceptos clave, pues nos ayudan a realizar un análisis más pormenorizado de lo acontecido en estos últimos dos años, analizar las claves de una posible recuperación y realizar algunas previsiones de cara al futuro próximo.

Fase previa a la COVID-19

En el momento anterior a la pandemia, el sector atravesaba una fase que he intentado describir anteriormente y que se corresponde con un cierto estancamiento de la demanda en valor, particularmente para los servicios de rehabilitación implanto-protésica. No obstante, también se estaban dando algunas oportunidades de éxito para las clínicas dentales, que ya estaban desarrollándose también gracias a inversiones en sus negocios, concretamente en tecnologías, formación y en todos aquellos recursos que facilitan una gestión empresarial cada vez más efectiva.

ES CRUCIAL QUE CADA CLÍNICA ANALICE LOS RESULTADOS OBTENIDOS EN EL TRIENIO 2017-2019

Por todo ello, es crucial que cada clínica, al margen de las dinámicas seguidas por la demanda global del país, analice los resultados obtenidos en el trienio 2017-2019 considerando su tasa de desarrollo, sus ingresos, su cartera de pacientes, sus beneficios, su liquidez, etc. Dichos resultados están muy relacionados con los cimientos que cada una de las clínicas tenía antes de la pandemia y que, muy probablemente, condicionarán su posible recuperación durante y después de la pandemia.

Periodo de confinamiento

Todos nosotros conocemos perfectamente como durante una decena de semanas las clínicas dentales se bloquearon por completo. También somos conscientes del impacto que ello tuvo sobre la situación financiera de una parte de estas estructuras, aunque ya es algo muy lejano y que, quizá, ahora tiene un peso más psicológico que económico.

Si tuviéramos que hablar de cuál ha sido el verdadero impacto, probablemente convendría señalar la reorganización estructural de los procesos orientados a garantizar le seguridad de pacientes y operadores. Estas transformaciones no han hecho sino ampliar el tiempo necesario para la gestión del tratamiento, pues los procedimientos de descontaminación adoptados reducen la capacidad de producción horaria de todas las clínicas dentales.

Rebote técnico

Con la reapertura de las clínicas dentales se retomaron de forma inmediata las intervenciones suspendidas y aquellas ya solicitadas previamente por los pacientes. Esta fase duró algunos meses, hasta el otoño. Aunque no deberíamos dejar de considerar que, durante casi tres meses, no se recibieron nuevos pacientes en las clínicas dentales. Además, el inicio de nuevos tratamientos en otoño de 2020 se vio parcialmente comprometido, especialmente por la falta de nuevas visitas durante el periodo anterior.

Priorización de las necesidades

Con la segunda oleada de la pandemia, a partir del mes de octubre de 2020, comenzamos a asistir a un fenómeno muy particular, una situación que, al menos de forma parcial, sigue manteniéndose. Me refiero al aplazamiento de las terapias más costosas por parte de una proporción bastante importante de la población, particularmente en las familias más afectadas económicamente por la pandemia.

Según un estudio de Key-Stone, se estima que este fenómeno afectó a un 30% de los hogares en la segunda parte de 2020, y aunque esta proporción se reduce progresivamente con la mejora de la situación sanitaria, genera serias incertidumbres de cara al futuro para una parte de clínicas dentales.

Sin embargo, en este mismo momento, y de forma bastante paradójica, la tasa de ahorro de los hogares españoles rozó en 2020 el 15% de su renta disponible, más del doble de la registrada durante 2019 y la más alta en los últimos veinte años, como consecuencia de las restricciones aplicadas para detener el avance del coronavirus. Las limitaciones de movilidad, el confinamiento domiciliario y las restricciones de aforos han permitido a una gran mayoría de hogares incrementar sus ahorros. Un aumento total de un 126% con respecto al año anterior, pues, a pesar de la reducción del 3% en la renta disponible, también se produjo un descenso del 12% en los consumos de las familias según datos del INE.

Por supuesto, esta polarización económica y social de la población provoca efectos de largo plazo sobre la demanda de prestaciones odontológicas. También encontramos una cierta heterogeneidad de resultados entre las clínicas dentales, una diferencia debida al posicionamiento estratégico de cada consulta, a la tipología de pacientes atendidos, a la zona geográfica, a la capacidad de reacción y a la capacidad de aprovechamiento de las oportunidades que se presentan durante las crisis.

Todas estas cuestiones nos interesan enormemente para analizar las modalidades de recuperación del sector.

Rebote fisiológico

Si considerásemos como absolutamente normal el rebote técnico experimentado tras el confinamiento, pues se retomaron tratamientos ya en curso, resulta igualmente lógico pensar que, tras un periodo prolongado de aplazamiento de tratamientos dentales, tendremos un periodo bastante amplio de recuperación.

Es algo que ya experimentamos entre 2014 y 2015, durante el periodo posterior a una grave crisis que afectó al sector dental entre los años 2011 y 2013. Cuanto más dure o persista la fase de aplazamiento de las terapias, más largo será el periodo de rebote. En este caso, lo llamamos fisiológico, pues queda progresivamente determinado en función del tiempo de recuperación económica y de la incertidumbre de diferentes franjas de población.

Aunque no es posible realizar previsiones acertadas acerca de la salida de la situación pandémica, considerando las proyecciones macroeconómicas y la indispensabilidad de los tratamientos odontológicos, podemos asumir que esta fase de rebote fisiológico quizá se mantendrá hasta 2023. Una parte de la población podría adoptar una actitud de cautela con los gastos familiares, incluyendo los tratamientos dentales más costosos.

EN LAS FASES DE REBOTE FISIOLÓGICO, NO DEBERÍAMOS PENSAR QUE EL CRECIMIENTO SE MANTENDRÁ CONSTANTE A LARGO PLAZO

En cualquier caso, me gustaría recordar el riesgo de incurrir en un «sesgo de optimismo». En las fases de rebote fisiológico, en las que es normal experimentar un crecimiento, no deberíamos pensar que dicho crecimiento se mantendrá constante a largo plazo o que será susceptible de consolidarse fácilmente. Dado que algunas tendencias positivas son consecuencia de la respuesta a la fase de priorización de la demanda, conviene adoptar cierta cautela con el análisis de los resultados obtenidos en el corto plazo, pues podrían conducir a valoraciones erróneas de la realidad.

Nueva normalidad

La verdadera incógnita es la «nueva normalidad».

En esta fase tendremos una demanda probablemente muy similar a la que había antes de la crisis. Dicha demanda será menor que la observada durante la fase de rebote fisiológico, tal y como ya sucedió a partir de 2016. No hay, por tanto, evidencias para asumir que la demanda de servicios en la fase posCovid –y por posCovid entendemos el momento en que alcancemos una fase endémica, quizá a partir de 2024/2025–, pueda ser superior o inferior a la que existía hasta 2019.

A pesar de que la economía de cada país podría evolucionar de forma distinta, muchos de ellos, y también España, han aumentado su deuda pública. Quizá es probable augurar años de sacrificio y recortes, que podrían llevarnos a un periodo bastante prolongado de mayor austeridad en los consumos.

Además, algunos sectores cambiarán profundamente, desarrollándose o reduciéndose, según los nuevos hábitos de consumo, las nuevas directrices comunitarias o sus políticas de digitalización y sostenibilidad; medidas que irán configurando un mundo que nunca volverá a ser como antes.

Por otro lado, tendremos que analizar qué cambios concretos se producirán en el sistema de oferta odontológica. Ya hemos asistido a la desaparición de algunos «actores» muy importantes en la oferta low cost y no sabemos si este vacío en la propuesta odontológica de bajo coste que, por varias razones, parece no resultar sostenible, será recuperado por parte de nuevos operadores o si el país desarrollará algún sistema de welfare odontológico para ofrecer servicios dentales a los segmentos más vulnerables y empobrecidos de la población.

Tampoco debemos olvidar que, especialmente en aquellas zonas más densamente pobladas y de mayor competitividad, se asiste a una fuerte polarización de resultados entre clínicas más organizadas, con gestión empresarial y equipadas con tecnologías avanzadas, y entre aquellas que se encuentran en una fase de declive. Todo ello, podría llevar a una nueva situación competitiva, influyendo sobre la demanda y los resultados de las clínicas dentales en determinadas zonas del país.

Resultados del sector en el bienio

El sector dental no dispone de datos puntuales acerca de las tendencias seguidas por las distintas prestaciones odontológicas. Tampoco hay cifras sobre la demanda total, cuyos datos son publicados por el INE una vez transcurridos al menos dos años con respecto al período de referencia.

EN 2021 COMIENZA UNA FUERTE RECUPERACIÓN, CON UNA PREVISIÓN DE CIERRE MUY POSITIVA SOBRE 2019 EN LOS MATERIALES PARA PROCEDIMIENTOS CLÍNICOS

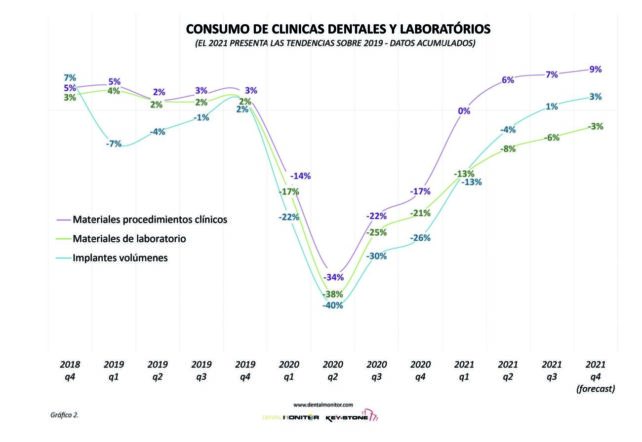

Desde Key-Stone, intentamos analizar la evolución en términos cuantitativos y cualitativos de la demanda, o lo que es lo mismo, la cantidad y tipología de tratamientos realizados, tomando como parámetro de medida los consumos de las clínicas dentales con respecto a determinados materiales.

Concretamente, observamos aquellos que se emplean en procedimientos clínicos, como los anestésicos, los composites, los materiales para realizar prótesis, el número de implantes, brackets ortodónticos, etc.

Claramente, las tendencias que medimos no se refieren al gasto de los pacientes, y aparentemente serían útiles únicamente para las empresas del sector, pero, en realidad, también nos ayudan a analizar las dinámicas que marcan la demanda de prestaciones.

Estos análisis se realizan gracias a nuestros paneles en los que participan empresas fabricantes y distribuidoras, cuyo valor de ventas supera los 500 millones anuales. Nos permite monitorizar las tendencias del mercado de forma muy fiable.

Con respecto a los materiales de laboratorio, se han excluido aquellos que podrían desvirtuar esta tipología de análisis, como los discos y bloques Cad-Cam, pues, a pesar de la crisis, están creciendo enormemente porque sustituyen progresivamente las aleaciones empleadas para las técnicas de colado.

Con relación a los implantes, es preferible presentar la información por volúmenes, es decir, por número de implantes, ponderando los datos al neto de las ventas a algunas cadenas que cerraron entre 2018 y 2020.

Tal y como puede observarse en el Gráfico 2, a partir del primer trimestre de 2020 se percibe una fuerte caída en el consumo de clínicas dentales y laboratorios, mientras que en el segundo trimestre asistimos a un colapso del mercado. Por todo ello, es posible afirmar que, durante los primeros seis meses de 2020, los consumos en productos dentales descendieron casi un 40%. Ello implica que seguramente ha habido un descenso muy importante de la demanda de terapias dentales, con una tendencia que podría colocarse alrededor de este 40%, fenómeno que se explica gracias al periodo de confinamiento y al cierre temporal de las clínicas dentales.

EL SECTOR DENTAL ES INDISPENSABLE. AUNQUE LAS TERAPIAS PUEDEN POSPONERSE, NO SE PUEDE PRESCINDIR DEL TRATAMIENTO ODONTOLÓGICO

También resulta interesante señalar que las tendencias de los materiales protésicos, junto con las de los implantes, han descendido más que los consumibles de clínica, experimentando una curva de recuperación un tanto ralentizada. Todo ello se justifica con algunas cuestiones ya mencionadas en la fase de priorización del gasto y en la renuncia momentánea de una parte de la población a realizar tratamientos más costosos de prótesis e implantes.

Sin embargo, ya en 2021 comienza una fuerte recuperación, con una previsión de cierre muy positiva sobre 2019 en los materiales para procedimientos clínicos. Es preferible medir los resultados respecto al año 2019, pues las tendencias quedarían fuertemente distorsionadas al comparar las cifras con 2020. Así, se observa una buena recuperación también de los materiales para la prótesis, que, muy probablemente, se alcanzará ya durante la primera parte de 2022. Los implantes podrían recuperarse de forma un poco más lenta.

En cualquier caso, deberíamos preguntarnos por qué hemos logrado de forma tan inmediata este extraordinario rebote positivo, un aumento que raramente se observa en otros sectores o servicios. La respuesta es bastante sencilla. Se debe a que los tratamientos dentales no son servicios consumibles, no son comidas de restaurante, ni noches de hotel, que pueden perderse para siempre. El sector dental está al servicio de la ciudadanía y es indispensable, pues aunque las terapias pueden posponerse, normalmente no se puede prescindir del tratamiento odontológico.

Por todas estas razones, es necesario volver la mirada hacia el sector dental desde la confianza y el optimismo, aunque también siendo conscientes de que para tener éxito y garantizar prosperidad a la clínica la recuperación dependerá de la capacidad de cada centro para implementar nuevas estrategias y operaciones que permitan reaccionar correctamente frente a un cambio de etapa que trasciende las dinámicas internas en la demanda del país.

Para más información escribir a: pressoffice@key-stone.it

Mercado dental es una sección que propone a sus lectores una serie de noticias e información sobre la tendencia del mercado dental. Se tratan las principales tendencias relativas a las técnicas, tecnologías y productos. Estos estudios de mercado son desarrollados por Key-Stone, una sociedad especializada en proyectos y servicios de marketing, que desde hace muchos años se dedica a investigaciones de mercado para el sector dental en Europa. Las investigaciones se desarrollan según las técnicas estadísticas más oportunas que garantizan resultados muy significativos a nivel estadístico y en concepto de fiabilidad.

Acerca del autor

Empresario en la consultoría de marketing, es fundador y presidente de Key-Stone, sociedad que desde hace diez años desarrolla proyectos y servicios en el ámbito del marketing estratégico y de la comunicación integrada. Desarrolla actividades de formación en los sectores de marketing, ventas y comunicación y es autor de numerosas publicaciones en estos ámbitos. Además es consultor de la Universidad de Turín y profesor de Marketing en la Facultad de Económicas en el Master of Management.

Para más información:

www.key-stone.it // www.dentalmonitor.com