Es el momento de la confianza

El mercado de productos y equipos dentales refleja de forma bastante fidedigna la evolución general del sector odontológico.

Concretamente, y como ya he escrito en otras ocasiones, las compras de productos de consumo están fuertemente vinculadas con la demanda de prestaciones, mientras que las compras de instrumental y tecnologías en general son inversiones que guardan relación con la confianza hacia el futuro de los operadores.

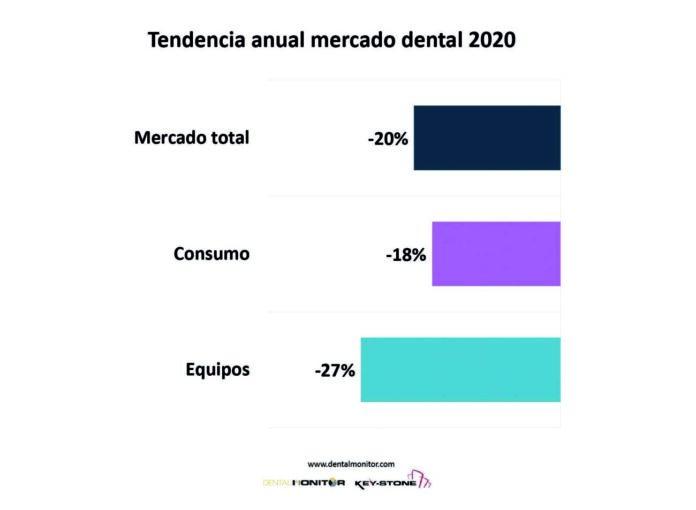

Los resultados del estudio que Key-Stone desarrolla por encargo de FENIN son claros: el mercado para la industria y la distribución ha perdido en 2020 un 20%, particularmente el 18% en consumo y el 27% de las inversiones en equipos (Gráfico 1).

No obstante, cabe realizar algunas consideraciones frente a estos datos de tendencia, pues un análisis meramente agregado y sin reparar en los dos segmentos que componen el sector de consumo y equipos podría ser un tanto engañoso. Veamos entonces con un mayor nivel de detalle los resultados de este estudio.

Productos de consumo

Como ya se anticipaba, el consumo es, sin lugar a duda, un indicador de la demanda de prestaciones, aunque, a lo largo de 2020, y como consecuencia de la pandemia, ha aumentado de manera desproporcionada el valor de las compras en productos de desinfección y de EPIs. Todo ello ha generado un fuerte incremento de las ventas y, por tanto, del coste para las clínicas, que no estarían directamente relacionadas con la demanda de prestaciones. En este sentido, con el fin de analizar el valor y las tendencias de consumo como indicador de rendimiento para el conjunto del sector se hace necesario desglosar el valor de productos de higiene y protección, donde se engloban los geles, mascarillas, EPIs y desinfectantes, y de desechable en general.

Téngase en cuenta que el sector de productos de consumo, incluyendo también la Implantología y la Ortodoncia sin alineadores, tuvo en 2019 un valor total sin IVA de 605 millones de euros, pasando a ser algo menos de 500 durante el pasado año. De estos 500 millones de euros obtenidos en 2020, la cuota relativa a productos de higiene y desechables es de aproximadamente 47 millones (con un peso del 9%), mientras que en 2019 alcanzaron un valor de 30 millones y un peso del 5%. Todo ello nos permite afirmar que, sin duda, estos productos han incidido positivamente en las ventas de consumo, pero con un peso limitado, pues el sector global del consumo sin «productos COVID» habría tenido un decremento del -21%. Este último dato representa una tendencia que puede considerarse muy verosímil de la reducción de la demanda de prestaciones odontológicas en general.

«Implantología es el segmento que presenta una mayor caída, con una tendencia

del -28%»

Dentro del conjunto de familias de producto de Consumo es la Implantología el segmento que presenta una mayor caída, con una tendencia del -28% y un tercio menos de implantes colocados, mientras que el descenso de la Ortodoncia es bastante limitado, pues presenta una reducción del 19%. También los productos para la Prótesis han sufrido una bajada que se limita al -17%, aunque podría deberse a las prótesis que fueron colocadas a los pacientes que ya habían iniciado una intervención implantar justo antes del confinamiento que tuvo lugar durante la pasada primavera. Las posibles manifestaciones de un impacto negativo en la Prótesis se harán más evidentes quizás durante los primeros meses de 2021.

Con relación a las ventas en equipos (exceptuando aquellas fuertemente ligadas a la emergencia sanitaria, como podrían ser autoclaves, equipos de purificación y piezas de mano), la fuerte caída se debe claramente a la incertidumbre económica y sanitaria, que ha provocado un bloqueo temporal de gran parte de las inversiones orientadas a la renovación de centros y sus tecnologías.

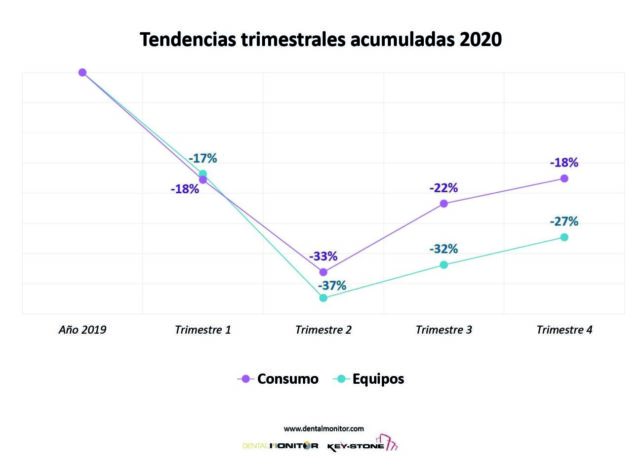

Sin embargo, como es posible verificar en el Gráfico 2, los datos trimestrales acumulados (donde el Trimestre 1 refleja los tres primeros meses del año, el Trimestre 2 los seis primeros, etc.) presentan una recuperación muy positiva del mercado. Las cifras podrían reflejar la situación de un sector que ha vivido de forma traumática los más de dos meses de confinamiento total durante la primavera de 2020, pero que está recuperando de manera bastante veloz los ritmos habituales.

Ventas en equipos

Nótese particularmente la tendencia de recuperación de las ventas en equipos, que presenta una tasa constante, a pesar de haber cerrado el año 2020 con un signo muy negativo.

Si bien es cierto que la gran incertidumbre de la pasada primavera indujo a muchos dentistas a suspender sus inversiones, el carácter indispensable de los tratamientos odontológicos para la población ha producido que las clínicas dentales volvieran a trabajar a pleno rendimiento. No solo se ha asistido a un fuerte rebote técnico positivo durante los meses de junio, julio y agosto, sino que en el periodo comprendido entre octubre y diciembre la actividad ha vuelto a valores solo ligeramente inferiores a los que se registraron en el mismo periodo de 2019.

Esta nueva situación de plena recuperación y un cierto optimismo, pensando en la fase sucesiva a la campaña de vacunación, conducen a una parte de los dentistas, seguramente aquellos más positivos y proactivos, a reconsiderar las propias propuestas de renovación y relanzamiento de su actividad. Recuperar los planes y programas de inversión en equipos no sería una acción únicamente encaminada a tecnologías de tipo digital, sino también a la renovación de sus estructuras, la sustitución de sillones, aparatos radiológicos, etc.

Debemos considerar que esta gravísima crisis que se ha cernido también sobre el sector dental podría cambiar el escenario competitivo, pues las clínicas más débiles en términos financieros o dirigidas por dentistas próximos al momento de su jubilación estarían evaluando seriamente las posibilidades de cesión o cierre. En cambio, otros dentistas y emprendedores se encuentran fuertemente motivados hacia la inversión que permita poner a disposición de la ciudadanía clínicas más modernas, equipadas y organizadas.

Dado que será bastante normal asistir a una segunda fase de 2021 protagonizada por la fuerte recuperación tanto de la demanda de prestaciones como de las inversiones por parte de dentistas y protésicos, cabe considerar que quienes ya hoy contemplan el futuro con una cierta confianza en la recuperación de la actividad odontológica y realizan inversiones en estos meses de incertidumbre, no podrán sino lograr una fuerte ventaja competitiva con relación al resto.

No cabe duda de que las incertidumbres económicas propias de una crisis socioeconómica pospandemia tendrán una duración a medio plazo. Sería impensable salir abruptamente de una crisis que deja millones de puestos de trabajo destruidos, pero, tal y como ya sucedió en el lustro 2009-2013, quienes demuestren confianza y visión hoy, tendrán mayores probabilidades de prosperar en un futuro próximo que no resulta tan oscuro para el sector dental.

Artículo supervisado por FENIN.

Para más información escribir a: pressoffice@key-stone.it