Siguiendo con los artículos que revisan la situación de cada protagonista en la lucha por la supervivencia en el sector dental, analizamos la situación de los fabricantes. Se trata de un grupo tremendamente heterogéneo, pero ninguno es ajeno a las fuertes tensiones generadas por la aceleración del sector, cambios regulatorios y la necesidad de expandir su función, aumentar su facturación y sus beneficios. Esta situación está generando la aparición de nuevos modelos de negocio que refuerzan algunas posiciones y mantienen la supervivencia artificial de alguno de los participantes en la contienda. ¿Quién obtendrá ventaja en este entorno, si es que hay alguno? ¿Cuál será el proceso de adaptación y la probabilidad de éxito de cada uno?

El principal objetivo de cualquier compañía es crecer en facturación, beneficio, participación de mercado, base de clientes y su fidelidad. Si una compañía no crece, o es adquirida o muere en poco tiempo. Para las compañías públicas, aquellas que cotizan en bolsa, esto se convierte en una obsesión pues si no crecen, los inversores buscan otras opciones que les ofrezcan una mayor rentabilidad.

El crecimiento en resultados puede venir del crecimiento del mercado. Si es suficiente, las compañías mantienen sus operaciones. Si no, se ven forzadas a lanzar nuevos productos (innovadores o no tanto), que les ayuden a ganar participación de mercado. Si su tamaño es tan importante que tampoco esto es suficiente para mantener el «crecimiento orgánico» deseado, lo compensan con un «crecimiento inorgánico», comprando un competidor o parte de él, con productos afines y que les aporten el tan necesario crecimiento en ventas. Si esto tampoco es posible, el único camino es la reestructuración para reducir costes y así, sin aumentar las ventas, aumentar la rentabilidad para esperar tiempos mejores.

Acciones de refuerzo

Por supuesto que hay posibilidades de seguir varias de estas estrategias de forma simultánea o de emprender otras.

En el pasado, los fabricantes han hecho movimientos para reforzar su posición:

1. Aumentar sus ventas fabricando marcas blancas para otros fabricantes y distribuidores. Esta es una práctica bastante común, tanto en el mundo dental como de la alimentación, etc. Sin embargo, en breve, la Unión Europea modificará la normativa de Productos Sanitarios aumentando sus aspectos regulatorios y, por ello, su seguridad y dificultad (ver más adelante).

2. Aumentar su beneficio recuperando margen del distribuidor, reduciendo sus descuentos. Esto, generalmente, tiene un impacto en el soporte del distribuidor y, antes o después, obliga a reconsiderar la decisión o a la siguiente estrategia.

3. Incrementar los resultados a través de una integración hacia adelante, intentando generar una mayor demanda a través de su propia organización y vendiendo/distribuyendo directamente al cliente final (odontólogos, cuentas clave, organizaciones de compara en grupo -GPO-, universidades, etc).

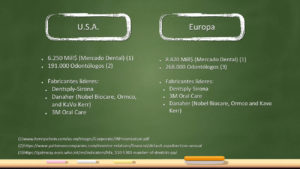

Las dificultades para los fabricantes surgieron hace muchos años, pero ahora la situación es crítica, lo que obliga a las empresas líderes a tomar decisiones importantes. En cualquier caso, analicemos el tamaño del mercado dental y cuáles son las principales compañías. Para ello, como la mayoría son multinacionales, debemos referirnos al mercado dental en los territorios más importantes:

Como podemos ver en la Figura 1, el tamaño de mercado (1-3) y las compañías participantes son muy importantes y nos permiten anticipar una lucha encarnizada para controlar, no solo las ventas, sino también los márgenes del negocio global.

El segmento de la fabricación está concentrado en pocas compañías, como un resultado de su crecimiento orgánico inicial, cambiado a un crecimiento inorgánico que alcanzó su punto más álgido en la última parte del siglo XX y principios de este:

• Dentsply integró Maillefer, Degussa Dental, Astra Dental, etc.

• En diciembre de 2003, el grupo Danaher saltó al mercado dental con la adquisición de Gendex a Dentsply. Desde entonces, adquirió Kavo, Kerr, Sybron Endo, Ormco, etc., compitiendo por el liderazgo del mercado con Dentsply.

Esta disputa terminó cuando Dentsply, el fabricante líder mundial en consumibles dentales, se fusionó con Sirona en 2016, el líder mundial en equipamiento dental.

• El tercer gran grupo es 3M. Para reforzar sus operaciones, compraron ESPE en el año 2000, OMNII Oral Pharmaceuticals en 2006, los implantes IMTEC en 2008 y Acelity en 2019, entre otros.

Además, hay otros grandes fabricantes y cientos de compañías más pequeñas que, generalmente, no innovan sino que siguen el rastro dejado por las grandes.