Con el 31 de diciembre de 2019 no solo ha terminado un año, sino que se han cerrado diez años extraordinarios para el sector dental.

Serán recordadas la inquietud y las preocupaciones del último decenio, con una gravísima crisis económica internacional en 2008 y 2009, y el espectro de una crisis de carácter social aún mayor que se sobrevino sobre el país, dejando tasas de desempleo que superaron el 25,7% en 2012 y redujeron a un mínimo histórico los niveles de confianza en junio de 2012.

Sin embargo, el país ha tenido una recuperación excepcional iniciada en 2014, viendo crecer su economía repentinamente y una reducción del nivel de desempleo hasta el 14,2% en 2019.

En este contexto de recuperación general el sector dental ha podido contar con un desarrollo extraordinario, experimentando un crecimiento de este segmento que duplica al de la economía general.

Este ha sido el tema central en la jornada de análisis organizada por FENIN e IFEMA el 29 de enero en Madrid, durante la cual se analizaron las tendencias evolutivas del sector dental en los últimos diez años.

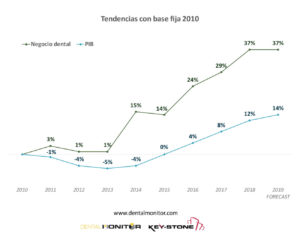

Desde un punto de vista meramente cuantitativo, Key-Stone ha querido presentar, entre otras cuestiones, las comparaciones entre la evolución del producto interior bruto y el negocio de productos e instrumental dental.

Como es posible observar en el gráfico, el valor total del producto interior bruto ha crecido un 14% en el curso de los últimos 10 años, con un incremento del sector dental del 37%, que sería superior al 40% si tuviéramos en cuenta también los alineadores ortodónticos, actualmente no contabilizados.

Los segmentos de mercado que han experimentado un mayor crecimiento son aquellos de las tecnologías digitales y sus relativos materiales, tales como productos para las elaboraciones Cad-Cam y las estructuras protésicas desarrolladas por flujo digital. El sector de la Implantología, en cambio, ha experimentado una tendencia negativa, que ha alcanzado su máximo histórico en 2008 y que, desde entonces, no ha vuelto a ser capaz de recuperarlo. Esta situación se ve también motivada por la progresiva reducción del precio medio de los implantes y del valor global generado por cada uno de ellos teniendo en cuenta todos sus productos y accesorios.

Es además interesante advertir que el consumo general (para clínica y laboratorio) ha pasado de los 214 millones en 2010 a los 326 estimados en 2019, con una tasa de crecimiento medio anual compuesto (CAGR) del 4,8%. Este dato es muy importante, pues el consumo es el verdadero indicador estructural de desarrollo del mercado, ya que, además de estar estrechamente relacionado con el número de pacientes y tratamientos, denota el valor añadido de los productos y cómo van haciéndose más sofisticados y complejos.